Oscar Properties offentliggör villkor i utbyteserbjudandet och företrädesemissionen. Backahill, Kvalitena och Mats Gabrielsson går in som ägare. Samtidigt meddelar Oscar Engelbert att han inte ska ta ut någon lön för 2020.

Sent under onsdagskvällen presenterade Oscar Properties en räcka med åtgärder som ska ge företaget luft under vingarna. Det gäller både villkoren för utbyte av preferensaktier mot stamaktier, företrädesemissionen, samt andra åtgärder.

Oscar Properties erbjuder inom ramen för utbyteserbjudandet 25 nya stamaktier för varje preferensaktie som återköps respektive 50 nya stamaktier för varje preferensaktie av serie B som återköps.

Företrädesemissionen är tänkt att inbringa 249 miljoner kronor före avdrag för emissionskostnader. Befintliga stamaktieägare har rätt att teckna fem (5) nya stamaktier per en befintlig stamaktie för en teckningskurs om 1,49 kronor per aktie.

I samband med företrädesemissionen har Oscar Engelberts helägda bolag Parkgate AB har åtagit sig att teckna stamaktier för drygt 25 miljoner kronor, motsvarande cirka 10 procent av företrädesemissionen.

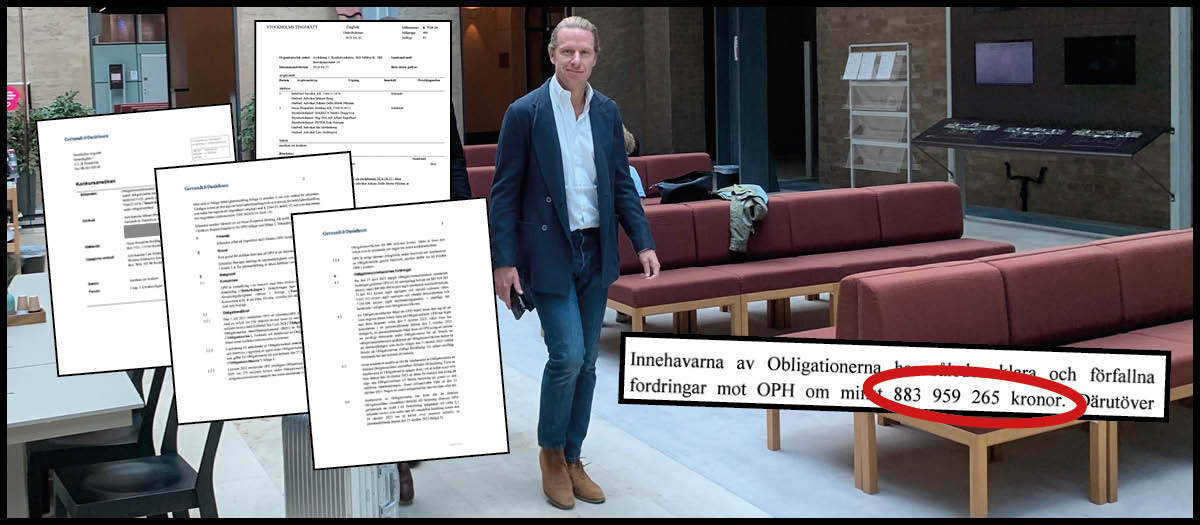

Ett antal investerare, bland annat Backahill (familjen Erik Paulsson), Kvalitena (med doldisen Mikael Andersson som storägare) och Mats Gabrielsson, har i avtal med Parkgate åtagit sig att teckna stamaktier för drygt 65 miljoner kronor (motsvarande cirka 26 procent av företrädesemissionen).

Teckningsåtagandena motsvarar totalt cirka 36 procent av företrädesemissionen.

Aktieägare som representerar cirka 34 procent av aktierna och cirka 36 procent av rösterna i Bolaget har åtagit sig att rösta för företrädesemissionen.

Bolagets vd, Oscar Engelbert, har åtagit sig att arbeta utan lön eller rörlig ersättning under hela 2020.

Oscar Properties behöver ytterligare betydande rörelsekapital de närmaste 12 månaderna och detta avser man att skaffa genom att avyttra delar av befintligt fastighetsbestånd, ersättningar från partners för projektledning samt avyttring av tolv osålda bostadsrätter. Det ska tillsammans med företrädesemissionen ge drygt 900 mkr utöver de likvida resurser man har idag. Ytterligare rörelsekapital behövs för att slutföra förvärvet av marken för Gasklockanprojektet, läs mer om det i nedanstående utdrag från Oscar Properties pressmeddelande.

Företrädesemissionen är villkorad av att minst 70 procent av utestående preferensaktier respektive preferensaktier av serie B anmäls för utbyte i utbyteserbjudandet. Styrelsen kan dock besluta att genomföra företrädesemissionen även vid en lägre anslutningsgrad i utbyteserbjudandet.

Bakgrund och motiv, ut Oscar Properties pressmeddelande som kom klockan 21.30 på onsdagskvällen:

”Oscar Properties balansräkning byggdes upp under en period när Bolaget hade cirka 1.000 lägenheter i pågående produktion. Bolagets förutsättningar har dock ändrats drastiskt sedan dess. Givet utmaningarna med att sälja nyproducerade lägenheter på ritning och kreditgivarnas mer restriktiva syn på fastighetsmarknaden behöver Oscar Properties vidta finansiella och operationella åtgärder för att anpassa balansräkningen och verksamheten därefter. Ett antal av dessa åtgärder är redan vidtagna. Bolaget har bland annat anpassat projektportföljen, lanserat ett kostnadsbesparingsprogram, avvecklat den interna byggentreprenadverksamheten och förlängt obligationslånet. Därtill har Bolagets vd, Oscar Engelbert, åtagit sig att arbeta utan lön eller rörlig ersättning under hela 2020. Bolaget befinner sig dock fortsatt i ett finansiellt utsatt läge varför ytterligare åtgärder erfordras.

Bolaget har per idag likvida medel om knappt 45 miljoner kronor och ett rörelsekapitalunderskott om cirka 60 miljoner kronor. De kommande tolv månaderna uppgår Oscar Properties uppskattade rörelsekapitalsbehov, inklusive finansiella åtaganden och förfallna leverantörsskulder, till drygt 1 660 miljoner kronor (varav knappt 600 miljoner kronor avser tillträde till projektet Gasklockan där Bolaget emellertid avser att finansiera det försenade tillträdet genom en extern medfinansiering). Bolaget planerar att inbringa ytterligare rörelsekapital om drygt 900 miljoner kronor genom dels Företrädesemissionen om cirka 249 miljoner kronor (se vidare nedan), dels genom följande åtgärder:

- Avyttring av delar av befintligt fastighetsbestånd.

- Ersättning från samarbetspartners för projektledning.

- Avyttring av tolv osålda bostadsrätter.

Bolaget avser också att förlänga befintliga lån som förfaller under det kommande året om drygt 600 miljoner kronor. Därutöver har Bolagets kunder separata och överenskomna byggnadskrediter om knappt 200 miljoner kronor, vilka finansierar byggverksamhetens åtaganden för färdigställande av projekt. Ytterligare information om bolagets likviditetssituation kommer att lämnas i det prospekt som förväntas offentliggöras omkring den 15 november 2019.

Många av bolagets diskussioner med olika intressenter i värdekedjan, inkluderande bland annat kunder, byggherrar och projektfinansiärer, tenderar i dagsläget att fokusera på Bolagets nuvarande kapitalstruktur och finansiella ställning vilket hämmar bolagets möjligheter att realisera värden. De åtgärder som styrelsen föreslår innebär, förutsatt att de utfaller enligt plan, att bolagets stamaktieägare och preferensaktieägare tillsammans ger Oscar Properties de ekonomiska förutsättningar som krävs för att bolaget ska kunna fokusera på kärnverksamheten – att bygga exklusiva och unika bostäder som går att sälja med en premie mot genomsnittspris.

Styrelsen och ledningen har en positiv syn på den värdepotential som finns i projektportföljen och bedömer att attraktiva projekt som bland annat Primus, Nackahusen och Gasklockan förväntas bidra positivt till bolagets vinstgenerering framöver. Vidare bedömer styrelsen att värdet på projektportföljen när den är färdigutvecklad kommer ge god avkastning till Bolagets aktieägare, men för att realisera detta värde behövs likviditet på kort sikt för att amortera på Bolagets utestående skulder samt finansiera projektutvecklingen.

Företrädesemissionen kommer att tillföra Bolaget högst cirka 249 miljoner kronor före avdrag för emissionskostnader, vilka beräknas uppgå till cirka 20 miljoner kronor. Emissionslikviden efter avdrag för emissionskostnader och kvittning kommer att allokeras enligt följande prioritetsordning;

i) omkring 112,5 miljoner kronor till amortering av bolagets obligationslån i enlighet med Obligationsförlängningen,

ii) omkring 116,5 miljoner kronor till produktionskostnader i tillträdda projekt.

Bolaget är övertygat om att det, trots de försämrade marknadsförutsättningarna, fortsatt går att utveckla lönsamma bostäder av hög kvalitet. En hög acceptansgrad i Utbyteserbjudandet är en direkt förutsättning för Företrädesemissionen samt för Bolaget att erhålla framtida projektfinansieringar. Genomförandet av finansieringsplanen behöver ske för att Bolaget framöver ska kunna fokusera på kärnverksamheten och realisera den värdepotential som finns i projekten, något som kommer gynna alla intressenter i Bolaget. Oscar Properties har en attraktiv projektportfölj med potential att utvecklas positivt framåt och bolaget har även tilltro till de nya satsningarna inom företagsbostäder och prisvärda bostadsrätter på tillväxtorter.

Om Utbyteserbjudandet och Företrädesemissionen inte uppnår en hög anslutningsgrad, trots utställda teckningsåtaganden till bolaget respektive Parkgate i Företrädesemissionen, kan Bolaget tvingas undersöka alternativa finansieringsmöjligheter samt senarelägga eller avbryta planerade bostadsprojekt. Om samtliga alternativa finansieringsmöjligheter misslyckas finns en risk för bolagets fortsatta verksamhet.”