Klövern blir ny huvudägare i Tobin – snuvar Mindus

Klövern tillskjuter 150 mkr i Tobin Properties via en riktad nyemission. Dessutom garanterar Klövern en företrädesemission om högst 52 mkr. Uppgörelsen innebär att Klövern efter emissionerna måste lämna ett budpliktsbud på Tobin. VD Rutger Arnhult vill vara redo för köp på en svag bostadsmarknad under 2018. Köpet sker två veckor efter att David Mindus gått in i bolaget med en mindre ägarandel.

Styrelsen i bostadsutvecklingsbolaget Tobin Properties har beslutat att föreslå att extra bolagsstämma den 8 januari 2018 beslutar om en nyemission med avvikelse från aktieägarnas företrädesrätt som riktas till Klövern om högst 7.500.000 stamaktier. Teckningskursen i den riktade emissionen uppgår till 20 kronor per stamaktie, varvid Klövern kommer att erlägga 150 mkr kontant för de tecknade stamaktierna.

Teckning i den riktade emissionen ska ske tidigast den 12 januari 2018 och senast den 20 januari 2018. Teckningskursen om 20 kronor motsvarar en rabatt om cirka 14 procent baserat på stängningskursen för Tobin Properties stamaktie den 5 december 2017 på Nasdaq First North Premier.

Den riktade emissionen och företrädesemissionen är villkorade av varandra.

Genom den riktade emissionen får Tobin Properties en ny huvudägare,Klövern, vars ägande efter den riktade emissionen kommer att uppgå till cirka 40 procent av antalet aktier och cirka 42 procent av antalet röster i bolaget. I och med att Tobin Properties även har beslutat att föreslå att extra bolagsstämma den 8 januari 2018 ska besluta om en företrädesemission, garanterad av Klövern, om högst 2.592.383 stamaktier med en teckningskurs om 20 kronor per stamaktie kommer Klöverns ägande (under antagande att företrädesemissionen blir fulltecknad) att uppgå till cirka 35 procent av antalet aktier och cirka 36 procent av antalet röster i bolaget. För det fall att Klövern fullgör sitt garantiåtagande för hela företrädesemissionen kommer Klöverns ägande att uppgå till cirka 47 procent av antalet aktier och cirka 49 procent av antalet röster i bolaget.

På grund av att Klövern efter att de nyemitterade aktierna i emissionerna har registrerats hos Bolagsverket och förts in i den av Euroclear Sweden AB förda aktieboken kommer att inneha aktier som representerar mer än tre tiondelar av röstetalet för samtliga aktier i Tobin Properties inträder en budpliktsskyldighet för Klövern. Detta innebär att Klövern enligt Takeover-reglerna för vissa handelsplattformar är skyldigt att offentliggöra ett budpliktsbud inom fyra veckor därefter.

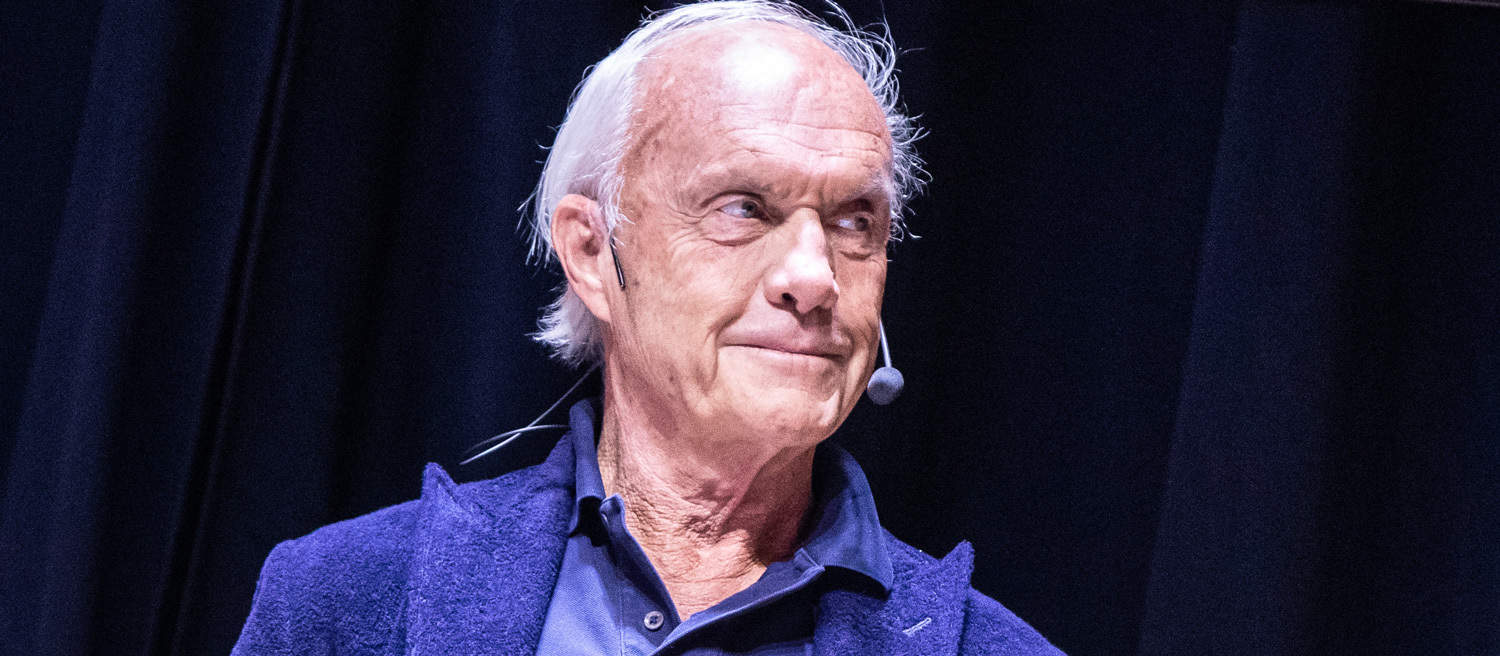

– Kopplat till Klöverns ambition att satsa på bostadsutveckling genom Klövern Living har uppkommit en unik möjlighet för Klövern att positionera sig på den viktiga Stockholmsmarknaden. En investering av Klövern i Tobin Properties är inte ett uttryck för att bostadsmarknaden har bottnat ur, tvärtom är det ett sätt att dra nytta av framtida möjligheter som en troligtvis svag marknad under 2018 kommer att erbjuda. Tobin Properties har ett mycket duktigt utvecklingsteam som med starkare finansiella muskler kan ta till vara de möjligheter som kan komma att uppstå i kölvattnet av en svagare bostadsmarknad, säger Rutger Arnhult, VD på Klövern.

I mitten av november berättade Fastighetsvärlden att Sagax, med David Mindus som huvudägare och VD, förvärvat 5 procent av aktierna i Tobin, läs mer här.

Klövern har tidigare köpt ut Dagon, med främst fastigheter i Sydsverige, från börsen. Bolaget gjorde även en räd in i Tribona, men misslyckades. Arnhult är även stor aktieägare i Corem och Sagax samt sedan nyligen även en av de större i Castellum. Privat äger han M2 Gruppen.

Erik Karlin, VD Tobin Properties, kommenterar affären med Klövern:

– Det finns många fördelar med denna affär med Klövern som vi ser som början på ett långsiktigt samarbete oss emellan. För Tobin Properties reduceras den finansiella risken samtidigt som vi i Klövern får en stark samarbetspartner som kommer att kunna bidra positivt till Tobins utveckling. Vi är övertygade om att denna affär är strategisk rätt både utifrån rådande marknadsförutsättningar och Tobin Properties långsiktiga tillväxtpotential.

Karlin, VD och medgrundare i Tobin Properties, har meddelat sin avsikt att teckna sin andel i företrädesemissionen.

ABG Sundal Collier är sole manager och finansiell rådgivare och Baker McKenzie är juridisk rådgivare i samband med transaktionerna.