Doxa, med Greg Dingizian i spetsen, har lagt ett bud på Serneke. Man ser en stor möjlighet i att stycka bolaget och sedan åternotera entreprenadverksamheten. Sernekes styrelse rekommenderar aktieägarna att acceptera Doxas bud.

Ägarna som har accepterat budet:

- Ola Serneke Invest AB har åtagit sig att acceptera erbjudandet avseende sina 6.151.483 B-aktier i Serneke, motsvarande cirka 21,7 procent av aktierna och rösterna i Serneke;

- Lommen Holding AB (familjen Mattsson) har åtagit sig att acceptera erbjudandet avseende sina 4.186.482 B-aktier i Serneke, motsvarande cirka 14,8 procent av aktierna och rösterna i Serneke;

- Balder (där huvudägaren Erik Selin även finns bakom Doxa) har åtagit sig att acceptera erbjudandet avseende sina 2.300.000 B-aktier i Serneke, motsvarande cirka 8,1 procent av aktierna och rösterna i Serneke. (Balder har även ett jv med Serneke kring Karlastaden)

- Svolder har åtagit sig att acceptera erbjudandet avseende sina 1.660.000 B-aktier i Serneke, motsvarande cirka 5,8 procent av aktierna och rösterna i Serneke.

Doxa, noterat på First North Growth Market lägger ett bud på Serneke och erbjuder nyemitterade Doxaaktier i utbyte. Aktieägare i Serneke erbjuds sex nyemitterade aktier i Doxa för varje befintlig B-aktie i Serneke. I Doxas pressmeddelande sägs detta innebära att varje B-aktie i Serneke värderas till 35,94 kronor och att erbjudandets totala värde uppgår till cirka 1.020 mkr.

Styrelsen för Serneke rekommenderar enhälligt aktieägarna i Serneke att acceptera Doxas offentliga uppköpserbjudande.

Styrelsen noterar även att Ola Serneke Invest AB, Lommen Holding AB, Fastighets AB Balder och Svolder Aktiebolag, vilka sammantaget äger cirka 50,4 procent av det utestående kapitalet och rösterna i Serneke, har ingått åtaganden att acceptera erbjudandet

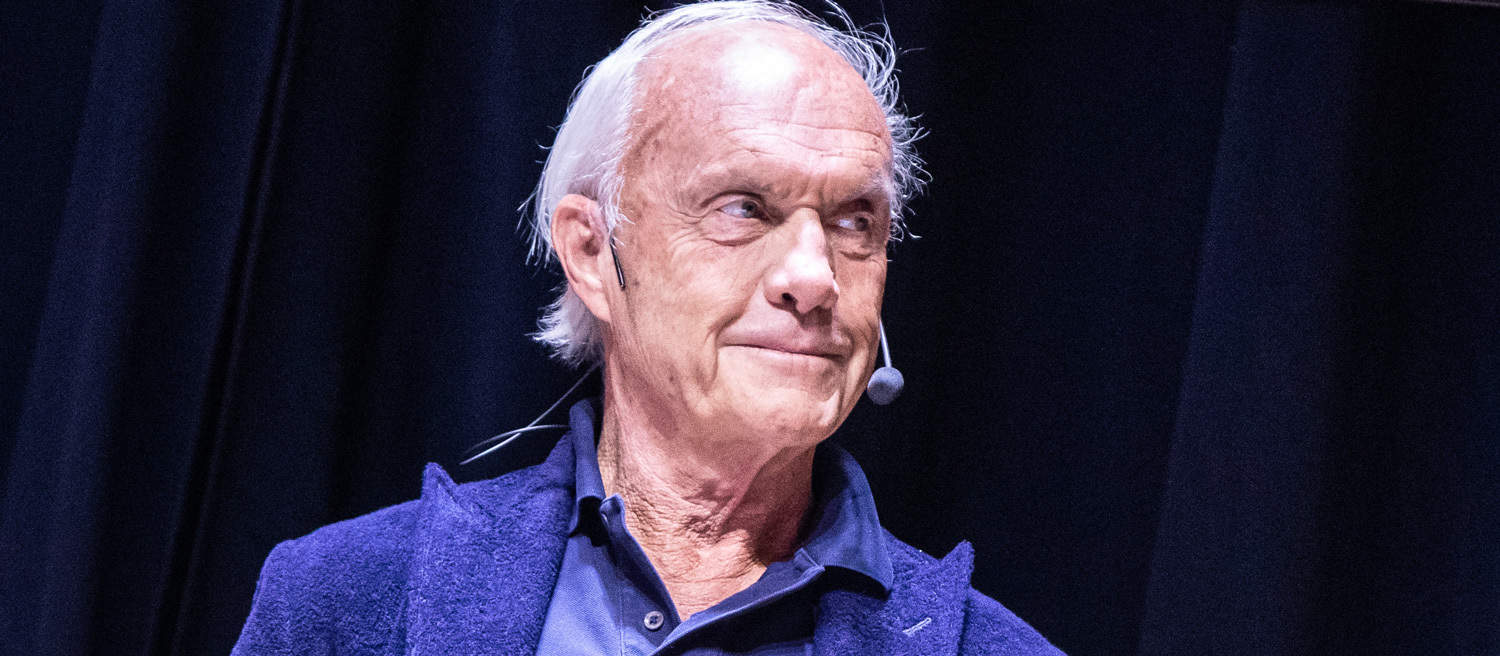

Bakom Doxa står bland annat Greg Dingizian, Bergendahls Invest och Percy Nilsson.

Planen är att framöver särnotera entreprenadrörelsen men behålla och utveckla den landbank och de projektmöjligheter som finns i nuvarande Sernekekoncernen.

Doxas vd Victor Persson, kommenterar budet:

–Vi är väldigt glada över att Doxa gemensamt med de största ägarna i Serneke idag tar första steget i det som, för både Doxas och Sernekes aktieägare, är en mycket bra affär med betydande synergier på flera plan. Doxa avser att renodla Serneke till ett bygg- och entreprenadbolag som ska fortsätta på inslagen väg som ett av Sveriges största bygg- och entreprenadbolag. Doxa avser dela ut och särnotera detta entreprenadbolag när förutsättningar föreligger. Doxa avser att behålla Sernekes landbank och projektutveckling där vi ser stora framtida värden och tydliga synergier med Doxas kassaflödesgenererande portfölj – framförallt ur ett riskspridnings- och finansieringsperspektiv.

Doxas ebjudandet innebär en premie om:

- 83,4 procent i förhållande till stängningskursen för Sernekes B-aktier den 24 april 2023.

- 66,8 procent i förhållande till den volymvägda genomsnittliga betalkursen för Sernekes B-aktier på Nasdaq Stockholm respektive Doxas aktier på Nasdaq First North Growth Market under de 30 senaste handelsdagarna som avslutades den 24 april 2023.

- 43,6 procent i förhållande till den volymvägda genomsnittliga betalkursen för Sernekes B-aktier på Nasdaq Stockholm respektive Doxas aktier på Nasdaq First North Growth Market under de 90 senaste handelsdagarna som avslutades den 24 april 2023.

Sernekes styrelse säger att den bedömer att affären stärker Sernekes nuvarande aktieägarbas och förbättrar förutsättningar för en mer ändamålsenlig och långsiktig kapitalförsörjning av verksamheten. Förvärvande Doxas kassaflödesgenererande portfölj bedöms vidare komplettera den landbank och projektutvecklingsportfölj som Serneke har väl ur ett riskspridnings- och finansieringsperspektiv.

Dessutom bedömer styrelsen att gruppens ökade storlek efter fullföljande av erbjudandet ger förutsättningar för att på sikt kunna få förbättrade finansieringsvillkor från både nuvarande och potentiella nya finansiärer. En större tillgångsmassa tillsammans med den sammanslagna aktieägarbasen bedöms även kunna öka likviditeten i bolaget och på sikt öka intresset från investerare på kapitalmarknaden.

Genom affären kommer Doxa att emittera drygt 170 miljoner aktier i Doxa som vederlag för B-aktier i Serneke. Aktieägarna i Serneke får därmed ett ägande i Doxa uppgående till cirka 36,6 procent av aktierna och rösterna i Doxa och innebär därmed även en utspädningen för Doxas befintliga aktieägare om 36,6 procent. Enligt Doxas pressmeddelande om affären kommer den samtidigt att innebära att Doxas NAV ökar från drygt 1.855 mkr till cirka 2.860 mkr.

Doxa är ett affärsdrivet investmentbolag som äger och förvaltar fastigheter och fastighetsrelaterade tillgångar. Bolaget äger bland annat Malmö Arena. Bolaget har huvudkontor i Malmö.

Doxas NAV kommer, vid full anslutningsgrad i erbjudandet, att öka från cirka 1.855 mkr till cirka 2 860 mkr

Doxas affärsplan utgår från att behålla hela eller delar av projektutvecklingsverksamheten, främst Karlastaden samt transformera Serneke till ett renodlat bygg- och entreprenadbolag. Doxa avser därefter att dela ut Serneke till Doxas aktieägare och i samband därmed särnotera bolaget. Doxas nuvarande planer för Sernekes pågående projekt eller bolagets ledning och anställda, inklusive deras anställningsvillkor, innehåller inga väsentliga förändringar. Michael Berglin fortsätter som VD i Serneke och förväntas leda arbetet mot renodling och senare särnotering av Serneke.